M&A dealupdate 2e halfjaar 2023 - Food & Flowers

M&A dealupdate 2e halfjaar 2023 - Food & Flowers

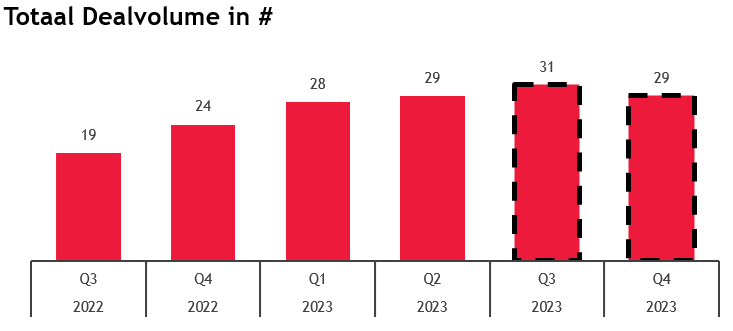

- In het tweede halfjaar van 2023 zette de opwaartse trend in fusies en overnames binnen de Food & Flower sector door, resulterend in een groei van 10% vergeleken met het eerste halfjaar. Dit resulteert ondanks aanhoudende macro-economische onzekerheden en geopolitieke onrust, in een stijging van bijna 50% ten opzichte van 2022.

- Deze groei lijkt voort te komen uit verminderde onzekerheid onder ondernemers, mede dankzij afnemende inflatie, dalende energieprijzen en stabilisatie van de rente.

- Vooruitkijkend naar 2024, wordt verwacht dat deze positieve trend zich voortzet, geholpen door de verwachte daling van de rente en toenemende interesse van strategische investeerders in deze sector.

- BDO heeft 28 investeringsmaatschappijen en financiers gevraagd naar hun visie op de Food & Flower sector, vanuit het perspectief van een investeerder. Deze inzichten zijn gebundeld in de door BDO opgestelde PE Barometer.

- Om een beter begrip te krijgen van de Food & Flower sector, wordt er ingezoomd op de ontwikkelingen binnen de markt. De belangrijkste ontwikkelingen in de Food sector zijn de stabilisatie van essentiële grondstofprijzen en de omzetgroei van 5% in 2023, die voornamelijk gedreven werd door prijsstijgingen van voedsel. De Flower sector kampt echter nog steeds met verhoogde gasprijzen, wat ervoor zorgt dat de productie lager is uitgevallen, terwijl de prijzen van producten nog altijd hoger liggen dan voor de energiecrisis.

.png)

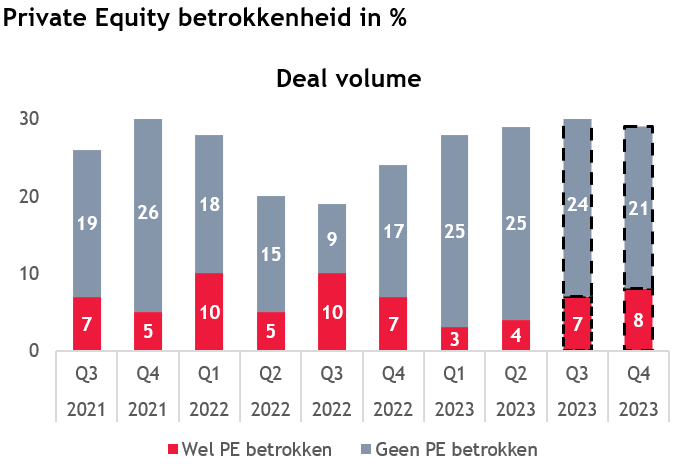

Private Equity betrokkenheid

- De betrokkenheid van Private Equity (PE) binnen de Food & Flower industrie, daalde gedurende 2023 met 32% t.o.v. 2022.

- Het totale aantal deals waarbij PE betrokken was, halveerde in de eerste helft van 2023. Opmerkelijk is dat het deal volume zich herstelde in de tweede helft van het jaar, wat duidt op aanpassingsvermogen binnen de sector.

- De lagere betrokkenheid van PE kan mede worden verklaard aan de hand van macro-economische omstandigheden. Wereldwijd werd door PE 36% minder uitgegeven aan overnames dan in 2022. Het laagste niveau in 10 jaar. Bovendien leidde de stijgende rente ertoe dat waarderingen daalde, terwijl aantrekken van kapitaal juist duurder werd.

- Daarentegen hadden strategische investeerders vaak meer kapitaal ter beschikking en waren ze minder afhankelijk van externe financiering. Daarnaast kozen ze er vaker voor om strategische samenwerkingen aan te gaan.

- Gedurende de tweede helft van 2023, stabiliseerde de rente zich en ontwikkelde er zelfs een verwachting van een dalende rente. Dit heeft bijgedragen aan opleving van de toenemende betrokkenheid van PE bij overnames.

.png)

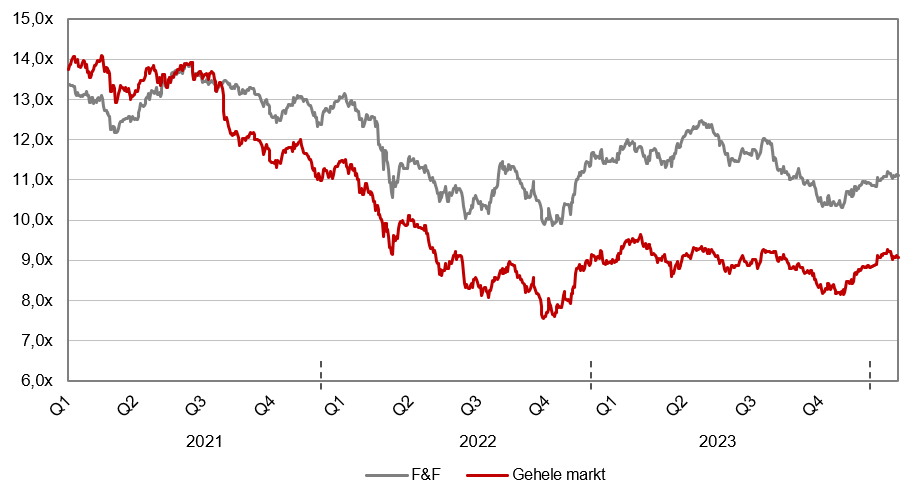

Multiple analyse

- De TEV/EBITDA-multiple voor de Food & Flower sector vertoonde in 2021 en 2022 een aanzienlijke daling, maar begon aan het einde van 2022 tekenen van herstel te vertonen, wat zich in 2023 stabiliseerde.

- De Food & Flower sector omvat essentiële voedselproducten en basisbehoeften, waardoor het Food-aspect de sector tijdens economisch mindere tijden stabieler maakt dan de algemene markt.

- De significante daling voor de gehele markt kan worden verklaard door verschillende factoren. De daling in 2021 is voornamelijk het gevolg van macro-economische en geopolitieke onzekerheden, zoals COVID en productie schaarste. De verdere daling in 2022 wordt onder andere veroorzaakt door de consistente stapeling van renteverhogingen, ingevoerd door de FED en ECB, om de inflatie te beteugelen. De stabilisatie in 2023 kan gedeeltelijk worden verklaard door een afname van inflatie, verlaagde energieprijzen en grondstofprijzen en een stabilisatie van de rente, hetgeen de onzekerheid bij investeerders heeft verminderd.

_1.png)

*De hierboven vermelde multiples zijn op basis van Total Enterprise Value/ Earnings Before Interest, Tax, Depreciation and Amortisation (TEV/EBITDA). Verder zijn de multiples gebaseerd op bedrijven binnen Europa.

**De F&F sector bevat een breed scala aan ondernemingen. Van een slachterij tot een internationale voedselproducent en van een hightech kassenbouwer tot bloemengroothandel. Dit resulteert dan ook in een brede multiple range. Hiermee dient rekening te worden gehouden bij de interpretatie van nevenstaande grafiek.

Verwachtingen

- In de Food sector blijft het onzeker of de consumentenprijzen zullen dalen, ondanks de afnemende inflatie. Mede hierdoor zal de consument kritisch blijven kijken naar zijn of haar uitgaven.

- Daarnaast blijven voor beide sectoren Big Data en de duurzaamheidstransitie belangrijke topics. Deze trend benadrukt de groeiende waarde van data-analyse voor strategische besluitvorming. De drie pijlers binnen duurzaamheid zijn duurzame productie, consumptie en supply-chain. De verwachting is dat sterke food-ondernemingen hierin zullen (blijven) investeren en eventuele overnames doen om de verduurzaming te realiseren.

- Er wordt een lichte groei rond de 1% verwacht in de productie van de voedselindustrie. Verder stegen de grondstofprijzen begin 2023 aanzienlijk, waarbij wordt verwacht dat de stabilisatie van grondstofprijzen van het tweede halfjaar van 2023 zich voort zal zetten in 2024.

- De Flower-sector ervaart eveneens inflatie, voornamelijk veroorzaakt door stijgende energieprijzen. Er wordt verwacht dat de productie gedurende 2024 zal toenemen terwijl de benodigde energie zal verminderen door de ingezette energietransitie. Hierdoor wordt een groei van 2,8% in toegevoegde waarde verwacht. Dit kan Flower-ondernemingen mogelijk aantrekkelijker maken voor overnames.

- De verwachting van de betrokkenheid van Private Equity is dat deze in de komende kwartalen op niveau zal blijven of wellicht licht zal stijgen. Dit is voornamelijk het gevolg van de gestabiliseerde rente en de mogelijkheid dat deze op termijn zou kunnen dalen, wat het goedkoper maakt om kapitaal op te halen.

- Ter afsluiting kunnen we stellen dat de Food & Flower sector in 2023 een opmerkelijke veerkracht en groei heeft getoond, ondanks de uitdagingen van een veranderende economische omgeving. De betrokkenheid van Private Equity, hoewel fluctuerend, wijst op een herstellende interesse en potentieel voor toekomstige groei. De duurzaamheidstransitie blijft een kritiek aandachtspunt, vooral in het licht van de huidige economische trends en consumentenvoorkeuren. Met de stabilisatie en verwachte daling van de rente en de voortdurende aanpassing van de sector aan veranderende marktomstandigheden, blijft de Food & Flower sector een dynamisch en interessant gebied voor zowel strategische investeerders als Private Equity partijen.